发布日期:2024-02-06 06:24 点击次数:103

(原标题:2024年怎么投?中银私行资产配置“白皮书”请收好)

2024年开局,A股市场波动加剧,在复杂的宏观环境中,接下来市场会有怎么样的机会显现,如何通过大类资产配置的方法实现财富的保值增值?这是当下投资者们最关心的问题。

而这正是领先的财富管理机构所擅长的,中国银行近年来在财富管理领域持续突破,资产配置能力不断提升。2023年,中国银行对全球战略资产配置观点研判准确,对黄金和“中特估”的建议配置节奏堪称经典。

拉长时间周期来看,中银投顾指导客户战略资产配置,五年战略配置组合中C4及以上(中高风险及高风险)组合累计收益达71.18%,五年平均年化为14.23%,充分展现了“中行投策阿尔法”的核心价值。

在前五年的判断多次得到市场验证后,中国银行连续第六年重磅发布的《2024中国银行个人金融全球资产配置白皮书》(以下简称“白皮书”),对全球市场给出了怎么的研判和投资指引?我们赶紧来看看。

全球复苏迟缓,中国以进促稳

展望2024年,白皮书预计,中国经济将以进促稳,温和复苏。2024年,市场主体仍处于资产负债表修复阶段,主要依靠中央政府加杠杆,强化宏观政策逆周期和跨周期调节。三驾马车中投资将发挥托底经济的关键作用,消费继续扮演拉动经济绝对主力角色,净出口对经济增长贡献率将有所下降;预计GDP全年增长目标5%左右。

CPI积攒上行动力,预计同比增速约为1%-1.5%,PPI有望走出低谷,全年预计转正并增长0-0.5%。

白皮书预计,2024年全年我国将降准和下调LPR各两次,货币供应量和社融同比预计达到10%和9.5%;积极的财政政策适度加力、提质增效,财政赤字率或将超过3%。

国际宏观形势看,白皮书预计全球流动性拐点即将到来,将对全球增长构成驱动。白皮书指出,尽管全球增长依然相对疲弱,但G20国家的OECD综合领先指标在2023年7月回到100上方,此后继续上行,显示全球经济仍在复苏趋势中。通胀目前已逐步回落,若2024年全球货币政策取向发生变化,不排除2024年下半年主要经济体经济周期再度共振,进而驱动新一轮经济增长的可能性。

此外,白皮书指出,尽管美、欧央行均对后续是否继续加息持开放态度,表态取决于通胀数据,但随着美、欧通胀均已明显放缓,始于2022年的这一轮加息进程大概率已临近终点。2024年年中或将看到美联储的降息。

全球权益迎来曙光,超配A股和港股

在全球权益市场方面,白皮书指出,随着2024年美元降息周期开启,全球权益迎来曙光,新兴市场或弹性更大。中国经济复苏继续,影响长期增长预期的房地产和政府债务风险问题正在有序缓释,有利于信心提振。

白皮书建议,在权益市场超配A股、港股和日本股市。

对于A股,白皮书指出,A股高股息率资产是耐心资本、聪明资金在利率下行过程中,最优的选择。预计2024年A股定位适度校准,在“宽信用+稳货币+盈利增”宏观环境组合下,迎来盈利增长为主,估值修复助力的高质量发展新格局。

2024年A股行业景气预测上,白皮书将未来一级行业表现分为四类。首先是景气维持类,即2023年以及2024年绝对景气程度都较高,主要是中游先进制造大类(机械、军工)、医药、TMT(计算机、传媒)及出行链(消费者服务、交运)大类;其次是困境反转类,即2024年盈利存在困境反转预期的行业,主要集中在电子、农林牧渔、基础化工、建材,以及减亏的有色、钢铁等;第三类为困境持续类,即2023年景气低迷且2024年预期仍然较弱的行业,主要集中在上游资源和金融地产链;最后为相对景气回落类:主要集中在食品饮料、电力公用、商贸及纺服等。

中国港股也建议超配。白皮书指出,经过近三年的调整,港股当前估值处于绝对低位,底部进一步夯实。展望2024年,随着美元加息周期结束和降息周期开启,外部流动性环境将会极大改善;同时,国内财政政策适度加力和提质增效,货币政策灵活适度、精准有效。港股在经历了史上最长的下跌周期之后,2024年有望迎来内部经济转强、外部流动性缓解的利好共振,迎来历史性转折行情,相对A股更有弹性。

对于日本股市,白皮书预计,2024年日本股市有望维持温和盘升格局,可适度超配。日本经济在2024年有望延续复苏的格局,但边际增速放缓。近年来日本经济出现了较为积极的变化,通胀抬升,消费修复以及产业得益于全球供应链重构,日本市场正在被越来越多的全球投资者所关注。

白皮书建议,标配美国股市。2024年美股前高后低,高点可能发生在首次降息前后,此后或持续回落。节奏上建议先标配标普500指数,首次开启后逢高减持转为低配,待充分下跌后再增持回到标配。

白皮书建议整体低配欧洲股市,关注结构机会。欧洲经济衰退风险上升,股市交易逻辑重新回归基本面,反弹难以持续,建议低配欧元区股市和英国股市。

美债恰逢其时,中资美元债拨云见日

对于2024年全球债券市场,白皮书指出,建议超配美债和中资美元债。美国通胀继续回落,美联储降息周期开启,不排除美国经济浅衰退可能,美债处于最佳投资阶段,上涨机会确定。伴随美债利率趋势性下行,中资美元债迎来配置黄金期。

国内货币市场方面,2024年美元降息周期开启或将拓宽国内货币政策空间。流动性整体保持偏松的概率较大,降准降息仍有空间,利率中枢有望继续下移。在总量与结构政策综合发力的情况下,市场利率波动性或有所上升。

黄金配置价值强化,关注日元和澳元

对于人民币汇率,白皮书指出,中国经济恢复较好,美联储紧缩政策退出,人民币兑美元或呈现宽幅波动、震荡偏强的走势。

白皮书对美元的看法是“强势拐点已现,中性宽幅震荡”。市场开始交易美元加息结束时段可能就是近两年强势美元的拐点, 2024年美元降息周期正式开启之后,或在美元和欧元交替降息过程中低位反复震荡概率较大。

此外,白皮书建议超配日元、澳元。货币宽松力度减弱和YCC的调整将是驱动日元大跌之后,均值回归走强的主要动因;澳大利亚经济向好政策偏鹰,具备趋势性走强基础。

对于黄金,白皮书指出,去年以来中银提出的“黄金是避险型投资、储蓄型消费和保值型悦己,建议超配”理念在2024年依然适用,预计2024年“黄金上涨方向确定,时机选择决定超额”,建议超配。

对于原油,2024年全球原油供需延续紧平衡格局,价格维持高位区间震荡,价格中枢较2023年小幅上移,建议先保守后标配。

基本金属方面,2024年铜的全球供给过剩有望改善,供需或维持紧平衡,建议先保守后标配;预计2024年铝价震荡偏强,不排除阶段性走强可能,建议标配。

中行2024年资产配置思路以及建议

白皮书指出,2024年在“全球经济复苏迟缓,美联储开启降息周期”的基本面下,全球大类资产配置顺序为权益、黄金、商品、债券。

中国银行将个人客户风险偏好划分为C1—C5共 5个风险级别,分别对应风险偏好为低风险、中低风险、中等 风险、中高风险和高风险 5类客群。本系列资产配置方案将大类资产划分为货币现金类、固定收益类、股票权益类和另类等资产类别。

资产配置绝不是简单挑选几个热门的投资品种和产品这么简单。专业的财富管理机构需要结合投资者自身的风险偏好和当下的财务状况,根据投资组合的收益情况,定期回溯、适时对投资建议作出调整,才能得到更优的表现。

中行的特点之一是追求长期的投资理念和全流程陪伴。在白皮书的资产配置建议基础上,结合以“投策五报” 为载体的“‘中银投策’十全服务体系” ,中行的投顾会分别从客户长期战略资产配置、中期战术资产配置,短期产品最佳时机选择等视角为客户全方位、全流程投资建议,帮助客户实现财富管理目标。

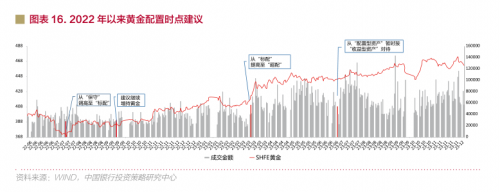

举例来看,中行在2022年三季度特别强调了黄金的战略投资机会,并在2022年7月13日三季度策略传导会议中提示黄金的底部建仓机会;2023年年度策略(白皮书)中继续增配黄金到超配,并将各个风险偏好模拟组合中黄金配置比例提高一倍(C4及以上组合黄金配置比例提高到10%);2023年三季度进一步将黄金从配置型资产(另类资产)提升到收益型资产层级,建议投资者进一步加大黄金配置比例并以赚取收益为目标。

首次建议加仓至今,黄金上涨27.42%(年化20.57%),最近建议加大黄金配置比例后的2个月黄金上涨了4.48%(年化27%)。

作为具有行业领导地位的国有大行,中国银行的投资策略服务理念,是引导投资者树立科学的财富管理理念,通过长期投资实现财富目标。在共同富裕国策下,倡导财富向善,支持先富帮后富,帮助客户实现物质财富与精神财富共同富裕,个人价值与社会价值高度统一,共同履行社会责任。

本文来源:财经报道网

Powered by 实盘炒股平台_实盘股票配资平台_十大实盘配资公司 @2013-2022 RSS地图 HTML地图